今年もまた年末調整のシーズンがやってきます。

今回の記事では、年末調整関係書類のご案内と、今年の重要な変更点である定額減税についてお知らせします。

年末調整関係書類

- 給与所得者の保険料控除申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

- 給与所得者の扶養控除等(異動)申告書

上記に加え、下記に該当する方は、添付書類が必要となります。

- 令和6年中に転職し、今の会社に入社した

⇒本年分の前職の源泉徴収票 - 生命保険料・地震保険料・損害保険料を支払っている

⇒保険会社から送付される証明書 - 令和6年中に国民年金や国民年金基金・国民健康保険を個人で直接支払った

⇒証明書または領収書 ※国民健康保険は不要 - 小規模企業共済を支払っている

⇒小規模企業共済掛金払込証明書 - 住宅借入金等特別控除がある

⇒金融機関から送付される年末借入残高証明書

⇒税務署から送付される住宅借入金等特別控除申告書

★弊所で年末調整をさせていただいている企業様につきましては、10月31日必着で書類を弊所までお送りいただけますよう、ご協力をお願いいたします。

昨年と比べて変わった点(定額減税)

- 令和6年分所得税については、定額減税が実施されています。

- 年末調整の際には、年末調整時点の定額減税の額(年調減税額)を算出し、年間の所得税額の

計算を行います。

①年末調整の際に定額減税の対象となる人

年末調整の対象となる人が原則として年調減税事務の対象者となります。

- ただし、年末調整の対象となる人のうち、給与所得以外の所得を含めた合計所得金額が1,805万円を超えると見込まれる人については、年調減税額を控除しないで年末調整を行うことになります。(年末調整において合計所得金額が1,805万円を超えるかどうかを確認する際には、基礎控除申告書などにより把握した合計所得金額を用います。)

②年調減税額の計算

年調減税額は、「本人30,000円」と「同一生計配偶者と扶養親族1人につき30,000円」との合計額となります。 (いずれも居住者に限ります。)

【注意点】

扶養家族の確認

「扶養控除等(異動)申告書」や「配偶者控除等申告書」などから、年末調整を行う時点での同一生計配偶者の有無と扶養親族の人数を確認します。なお、同一生計配偶者を年調減税額の計算に含めるためには、給与所得者が、「配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書」にその配偶者を記載して提出する必要があります。

6月2日以降に入社した従業員の場合

月次減税の対象外となるため、年末調整時に年調減税を受けることになります。

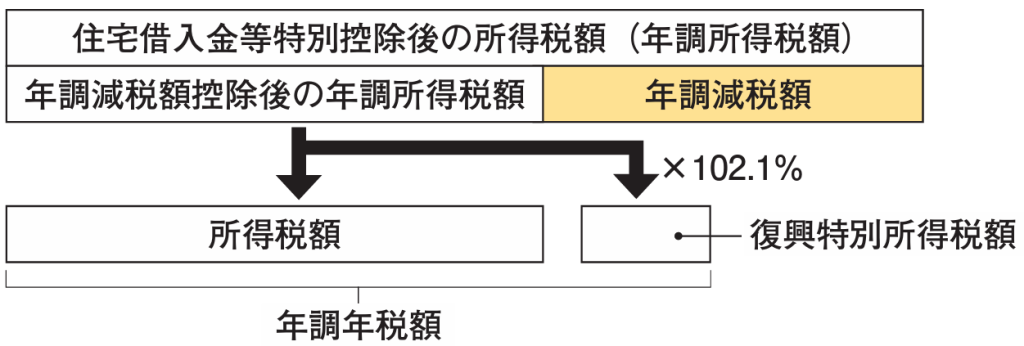

③年調減税額の控除

- まずは昨年までと同様に年末調整を行い、年調所得税額の算出を行います。

- その後、年調所得税額から年調減税額の控除を行い、控除後の金額に102.1%を乗じて復興特別所得税を含めた年調年税額を算出し、過不足の精算を行います。

(注)年末調整終了後に作成する「給与所得の源泉徴収票」には、その「(摘要)」欄に、定額減税に関する事項の記載が必要となります。

参考:国税庁「年末調整のしかた」より(P.3~4)

不安のある場合はお気軽にご相談ください!

無料ダウンロードはこちら

今回の内容の事務所だより(労務ROAD)はこちらから無料でダウンロードできます。

お知らせ

★助成金の簡易フローチャートを作成いたしました。

適用できる助成金が無いか簡単にご確認いただけます。詳細はこちらをご確認ください。

★記事のバックナンバーについて

以下のページからご確認いただけます。

過去の号については情報が変更となっている可能性もございますので、最新の情報については弊社までお問合せください。